L’art. 20 del decreto sulle Semplificazioni fiscali, in vigore dal 13 dicembre 2014 ha introdotto nuove regole per la trasmissione delle dichiarazioni d’intento, che hanno profondamente modificato la disciplina della comunicazione delle dichiarazioni d’intento, relative ad operazioni IVA non imponibili, effettuate da soggetti qualificati come esportatori abituali.

L’art. 20 del decreto sulle Semplificazioni fiscali, in vigore dal 13 dicembre 2014 ha introdotto nuove regole per la trasmissione delle dichiarazioni d’intento, che hanno profondamente modificato la disciplina della comunicazione delle dichiarazioni d’intento, relative ad operazioni IVA non imponibili, effettuate da soggetti qualificati come esportatori abituali.

La norma indica che l’esportatore è tenuto ad inviare telematicamente la dichiarazione all’Agenzia delle Entrate, la quale rilascia apposita ricevuta di presentazione.

L’art. 20 del decreto Semplificazioni fiscali (D.Lgs. n. 175/2014), sancisce che l’obbligo di trasmissione dei dati contenuti nelle lettere d’intento è posto in capo all’esportatore abituale e non più al fornitore di quest’ultimo.

L’esportatore è tenuto ad inviare telematicamente la dichiarazione all’Agenzia delle Entrate, e rilascia un’apposita ricevuta di presentazione.

L’esportatore dovrà consegnare al fornitore, oppure in dogana, una copia della dichiarazione d’intento della relativa ricevuta.

Il fornitore avrà l’onere di verificare l’avvenuta trasmissione alla agenzia delle Entrate prima di emettere documento fiscale in regime di non imponibilità IVA (Art. 8, comma 1, lettera c, D.P.R. n. 633/1972).

Rimangono invariati per il fornitore, l’obbligo di riepilogare nella dichiarazione IVA annuale i dati delle dichiarazioni di intento ricevute, l’obbligo di tenuta e aggiornamento del registro delle lettere d’intento.

Il modello da utilizzare

L’Agenzia delle Entrate ha approvato il modello per la dichiarazione d’intento relativa all’acquisto o importazione di beni e servizi senza applicazione dell’IVA, insieme alle relative istruzioni e specifiche tecniche per l’invio (Provvedimento del 12 dicembre 2014).

Il modello deve essere compilato e trasmesso telematicamente dall’acquirente per ogni singola dichiarazione d’intento rilasciata. Il dichiarante, inoltre, deve indicare, nello spazio riservato, il numero progressivo assegnato alla dichiarazione da trasmettere e l’anno di riferimento.

Il controllo da parte del fornitore

Il fornitore dell’esportatore abituale che ha ricevuto la dichiarazione di intento con relativa presentazione è tenuto a effettuare un riscontro telematico, ossia a verificare l’effettiva corrispondenza tra il documento ricevuto e quanto trasmesso dall’esportatore abituale all’Agenzia delle Entrate.

Tale riscontro, a regime, potrà essere effettuato secondo due modalità alternative:

– tramite il sito dell’Agenzia delle Entrate, consultando l’apposita funzione ad accesso libero che consente di effettuare la ricerca inserendo i codici fiscali (dell’esportatore e del fornitore) e il numero di protocollo della ricevuta telematica;

– mediante accesso al proprio cassetto fiscale, per i soggetti abilitati ai servizi Entratel o Fisconline.

A causa dei tempi tecnici necessari all’implementazione di questa seconda modalità, l’Agenzia delle Entrate ha precisato che sarà inizialmente visibile la sola ricevuta di trasmissione e, solo in un secondo momento, il relativo documento.

Resta immutato, infine, per il fornitore l’obbligo di riepilogare in fattura gli estremi delle lettere d’intento ricevute.

Il sistema sanzionatorio

La vecchia disciplina sanzionatoria, contenuta nell’art. 7, comma 4-bis, D.Lgs. n. 471/1997, puniva con la sanzione dal 100% al 200% dell’imposta il cedente o prestatore che ometteva di inviare, nei termini previsti, la comunicazione d’intento (o la inviava con dati incompleti o inesatti).

La nuova disciplina prevede la medesima sanzione applicabile però laddove il cedente o prestatore effettui operazioni nei confronti dell’esportatore abituale, in regime di non imponibilità, senza aver ricevuto da parte di questi la dichiarazione di intento e oltretutto, in presenza di dichiarazioni di intento senza riscontro di avvenuta presentazione all’Amministrazione finanziaria.

Da qui l’enorme importanza di un accurato controllo delle dichiarazioni di intento ricevute e di un immediato riscontro come su illustrato.

Cosa fare per gestire al meglio le dichiarazioni di intento con il programma di contabilità Softa.

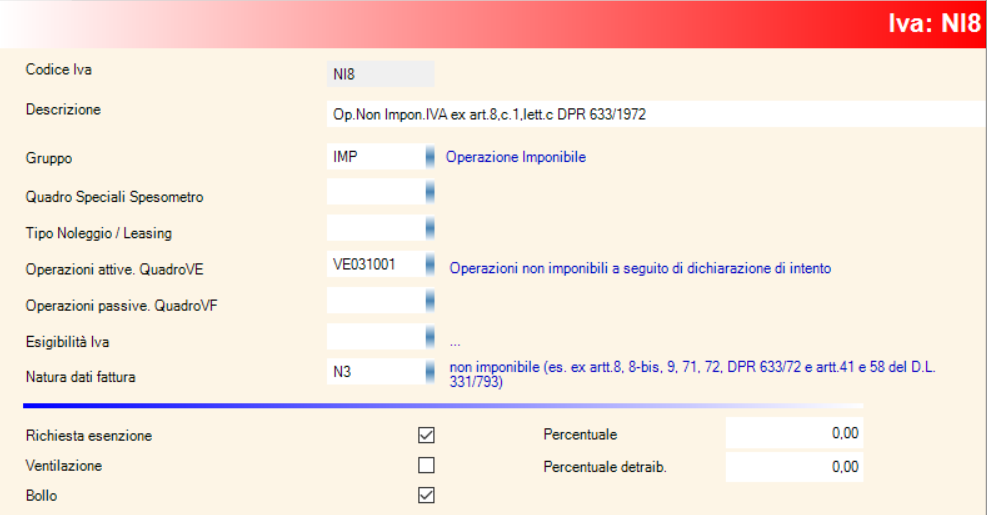

1) Controllare che esista nelle tabelle Iva un apposito codice Iva come da immagine seguente:

2) Inserire in Anagrafica clienti, scheda “Dati Contabili” , campo “Cod. Iva Speciale” il codice IVA come da es. NI8.

2) Inserire in Anagrafica clienti, scheda “Dati Contabili” , campo “Cod. Iva Speciale” il codice IVA come da es. NI8.

3) Inserire in anagrafica clienti, nella scheda titolata esenzione la dichiarazione di intento rilasciata dal cliente come da esempio seguente:

E’ presente anche una colonna di terminato. Tale colonna abitualmente non deve essere selezionata, necessiterà selezionarla solo se, nell’arco dell’anno a cui fa riferimento la dichiarazione, sono state emesse fatture per un totale prossimo a quanto indicato nella colonna di importomassimo.

Il programma Softa, non consente l’inserimento di fatture per un importo che farebbe superare complessivamente l’importo massimo.

Ad. esempio: La dichiarazione ha un importo massimo di 10.000, sono state già emesse fatture per un valore totale di euro 9.000, il cliente nel mese in corso ha acquistato 1.500 euro, ebbene in questa circostanza su inseirmento di un DDT verrà segnalata l’esaurimento del plafond e durante l’emissione delle fatture, le fatture che potrebbero superare il plafond non verranno fatturate. In questo caso necessiterà mettere una spunta su terminato ed inserire una nuova dichiarazione di intento. Solo con questa modalità si potranno emettere nuove fatture in esenzione.

Lascia una risposta