Softa – Programma per la comunicazione liquidazioni Iva Trimestrali.

L’Agenzia delle Entrate, con il provvedimento del 27 marzo 2017, ha reso disponibili online modello, istruzioni, specifiche tecniche per la compilazione e la trasmissione della liquidazione trimestrali.

E’ oramai noto a tutti che a partire dal 1/1/2017, i soggetti IVA dovranno inviare periodicamente i dati relativi alle liquidazioni IVA trimestrali ed il vecchio, così detto spesometro annuale, sarà sostituito da una nuova comunicazione di fatture emesse e ricevute.

Le comunicazioni di liquidazioni IVA periodiche trimestrali saranno da subito trimestrali mentre, solo per il 2017, la comunicazione Iva di fatture attive e passive sarà divisa in due semestri per poi diventare trimestrali.

La prima scadenza per il primo semestre 2017 sarà il 30 settembre 2017 mentre il secondo semestre dovrà essere trasmesso entro il 28 febbraio 2018. A partire dal 2018 invece entreranno in vigore le scadenze trimestrali.

Ecco il modello, le istruzioni e le specifiche tecniche delle comunicazioni trimestrali IVA delle liquidazioni periodiche.

Comunicazioni trimestrali liquidazioni IVA: modello

Il modello per l’invio telematico delle comunicazioni IVA trimestrali delle liquidazioni periodiche si compone di due sezioni:

- frontespizio, composto di due facciate;

- modulo, composto dal quadro VP.

Il frontespizio si compone a sua volta di tre sezioni:

- Dati generali, in cui indicare il periodo di riferimento, i dati del contribuente e del dichiarante;

- la firma;

- l’impegno alla presentazione telematica.

Istruzioni comunicazioni IVA delle liquidazioni periodiche

Attenzione al paragrafo sulla gestione del riporto del credito IVA nel corso dell’anno.

I soggetti che effettuano liquidazioni sia mensili che trimestrali, in caso di credito IVA da riportare in detrazione da un periodo all’altro, devono osservare la sequenza sotto riportata (riferita, a titolo esemplificativo, solo al primo trimestre dell’anno):

- credito risultante dal modulo relativo al mese di gennaio (da rigo VP14, colonna 2): da riportare in detrazione nel modulo relativo al mese di febbraio (al rigo VP8);

- credito risultante dal modulo relativo al mese di febbraio: da riportare in detrazione nel modulo relativo al mese di marzo;

- credito risultante dal modulo relativo al mese di marzo: da riportare in detrazione nel modulo relativo al 1° trimestre;

- credito risultante dal modulo relativo al primo trimestre: da riportare in detrazione nel modulo relativo mese di aprile (da compilare nella Comunicazione successiva).

La medesima sequenza si applica anche con riferimento ai successivi mesi e trimestri dell’anno.

Nel caso di anticipazione della liquidazione periodica trimestrale in coincidenza con quella relativa al terzo mese di ogni trimestre solare, ai fini della determinazione del riporto del credito IVA nel corso dell’anno occorre fare riferimento ai crediti indicati nei punti 3-4 della sequenza sopra illustrata.

Infatti, ad esempio, il credito risultante al rigo VP14 del modulo di marzo/1° trimestre, deve essere poi riportato nel rigo VP8 del modulo relativo al mese di aprile (da compilare nella Comunicazione successiva).

Comunicazioni trimestrali liquidazioni IVA – specifiche tecniche compilazione

La comunicazione liquidazione periodica iva trimestrale 2017, è uno dei due nuovi adempimenti previsti per il 2017 per i contribuenti che liquidano l’imposta sul valore aggiunto mensile o trimestrale.

Vediamo quindi nel dettaglio:

- Cosa sono le liquidazioni periodiche IVA;

- La Liquidazione IVA mensile e trimestrale;

- La Comunicazione liquidazione periodica iva trimestrale 2017 come funziona?

- La scadenza delle comunicazioni liquidazioni periodiche Iva trimestrali;

- Le sanzioni per chi omette la comunicazione.

Liquidazione periodica IVA cos’è?

- Cosa sono le liquidazioni periodiche IVA?

L’IVA addebitata e/o incassata dai clienti diventerà IVA a debito mentre quella L’IVA pagata e/o registrata sulle fatture dei fornitori, sarà l’IVA a credito.

In ogni liquidazione periodica si provvederà quindi a calcolare l’IVA da versare semplicemente calcolando la differenza fra l’IVA a debito e l’IVA a credito.

L’eventuale debito dovrà essere versato alla agenzia delle entrate mentre, l’eventuale credito potrà essere ritenuto un credito sulle liquidazioni periodiche successive.

2. Liquidazione periodica IVA 2017 mensile e trimestrale:

La liquidazione periodica IVA può essere mensile o trimestrale, a seconda del volume d’affari generato:

Liquidazione periodica IVA mensile: la maggior parte dei soggetti passivi eseguono la liquidazione mensile e deve essere effettuata entro il giorno 16 di ciascun mese. Ad esempio per il mese di gennaio 2017, la liquidazione e l’eventuale versamento dovrà essere eseguito entro il 16 febbraio 2017.

Liquidazione periodica IVA trimestrale: i contribuenti che ad inizio attività hanno optato per la periodicità trimestrale ed i contribuenti che nell’anno precedente non hanno superato un volume d’affari di 400.000,00 euro per le attività di servizi o 700.000,00 euro per le altre attività, ai sensi della Risoluzione dell’Agenzia delle Entrate n. 15/E del 13 febbraio 2012, possono effettuare la liquidazione IVA trimestrale.

I soggetti trimestrali sono tenuti alla liquidazione entro il giorno 16 del secondo mese successivo al trimestre di riferimento con una maggiorazione dell’1% a titolo di interessi.

Per cui se il contribuente deve versare l’IVA del 1° trimestre, gennaio–febbraio-marzo, deve farlo entro il 16 maggio.

Versamento Iva: sia per i soggetti che liquidano l’IVA trimestrale che mensile, il versamento dell’imposta va effettuato tramite modello F24.

Una volta effettuata la liquidazione IVA, i soggetti passivi Iva, sono tenuti ad inviare all’Agenzia delle Entrate la comunicazione di cui sopra.

Scadenza comunicazione liquidazione IVA 2017: In base a quanto stabilito con l’entrata in vigore del decreto 193/2016, ossia, il decreto fiscale collegato alla Legge d Bilancio, a partire dal 1° gennaio 2017, i contribuenti soggetti IVA, sono obbligati ad inviare entro le seguenti scadenze:

- I° trimestre: entro il 31 maggio 2017;

- II° trimestre: entro il 16 settembre 2017;

- II° trimestre entro il 30 novembre 2017;

- IV° trimestre entro l’ultimo giorno del mese di febbraio dell’anno successivo, per cui 28 o 29 febbraio 2018.

Fermo restando, i termini ordinari per il versamento dell’IVA dovuta in base delle liquidazioni periodiche effettuate, la nuova comunicazione deve essere inviata all’Agenzia delle Entrate entro l’ultimo giorno del secondo mese successivo ad ogni trimestre.

Qualche esempio:

Se un contribuente liquida mensilmente l’imposta, i termini di versamento dell’iva non subiscono cambiamenti, nel senso che il 16 febbraio 2017 rimarrà il termine entro il quale versare l’Iva del mese di gennaio, il 16/03/2017 per l’iva di febbraio, il 16/04/2017 per l’iva di marzo ecc. Entro il 31/05/2017 lo stesso contribuente dovrà inviare, la comunicazione dei dati delle liquidazioni mensili.

Il contribuente trimestrale, invece, dovrà entro il 16/05/2017 versare l’iva relativa al I° trimestre ed entro il 31/05/2017 effettuare la nuova comunicazione liquidazioni periodiche Iva.

Quali dati vanno indicati nella Comunicazione liquidazioni IVA TRIMESTRALE 2017?

L’ammontare complessivo delle operazioni attive (cessioni di beni e prestazioni di servizi) al netto dell’IVA, effettuate nel periodo di riferimento, comprese quelle ad esigibilità differita, rilevanti agli effetti dell’IVA (imponibili, non imponibili, esenti, ecc.) annotate nel registro delle fatture emesse o in quello dei corrispettivi o comunque soggette a registrazione, ad esclusione di quelle esenti effettuate dai soggetti che si sono avvalsi della dispensa dagli adempimenti di cui all’art. 36-bis (vanno, invece, indicate le operazioni esenti di cui ai nn. 11, 18 e 19 dell’art. 10, per le quali resta in ogni caso fermo l’obbligo di fatturazione e registrazione). Si evidenzia, inoltre, che nel presente rigo devono essere comprese anche le operazioni non soggette per carenza del presupposto territoriale di cui agli artt. da 7 a 7-septies per le quali è obbligatoria l’emissione della fattura in base alle disposizioni contenute nell’art. 21, comma 6-bis. Nel rigo deve essere compreso anche l’imponibile relativo alle operazioni per le quali l’imposta, in base a specifiche disposizioni, è dovuta da parte del cessionario.

L’ammontare complessivo degli acquisti all’interno, intracomunitari e delle importazioni relativi a beni e servizi risultanti dalle fatture e dalle bollette doganali di importazione, al netto dell’IVA, annotate nel periodo di riferimento sul registro degli acquisti di cui all’art. 25, ovvero su altri registri previsti da disposizioni riguardanti particolari regimi. Nel rigo vanno compresi, altresì, gli acquisti ad esigibilità differita, nonché quelli con IVA indetraibile. Si precisa che nel rigo vanno anche compresi gli acquisti intracomunitari non imponibili di cui all’art. 42, comma 1, del decreto legge n. 331 del 1993 (inclusi quelli effettuati senza pagamento dell’imposta con utilizzo del plafond di cui all’art. 2, comma 2, della legge 18 febbraio 1997, n. 28), nonché quelli di cui all’art. 40, comma 2, dello stesso decreto legge (triangolare comunitaria con intervento dell’operatore nazionale in qualità di cessionario-cedente).

Sanzioni omessa comunicazione IVA 2017 della Comunicazione liquidazioni IVA TRIMESTRALE:

- Omessa o ritardata trasmissione dei dati relativi ad ogni fattura: sanzione minimo 2 euro per fattura ad un massimo di 1.000 euro a trimestre (*)

- Omessa, incompleta o infedele comunicazione delle liquidazioni periodiche: sanzione minimo 500 euro a massimo 2.000 euro (*).

*La sanzione è ridotta alla metà se la trasmissione è effettuata entro i 15 giorni successivi alla scadenza prevista ovvero se, nel medesimo termine, è effettuata la trasmissione corretta dei dati.

Cosa fare per il buon funzionamento del programma Softa per la Comunicazione liquidazioni IVA TRIMESTRALE:

1) Controllare che i codici iva ad esempio fuori campo, art. 15 etc abbiano la spunta nell’apposito controllo inserito nel modulo IVA.

2) In anagrafica ditta accertarsi che la sezione dedicata agli invii telematici sia completamente compilata.

3) Stampare le liquidazioni periodiche mensili e/o trimestrali in definitiva. Solo la stampa definitiva riporterà nella comunicazione i dati esatti.

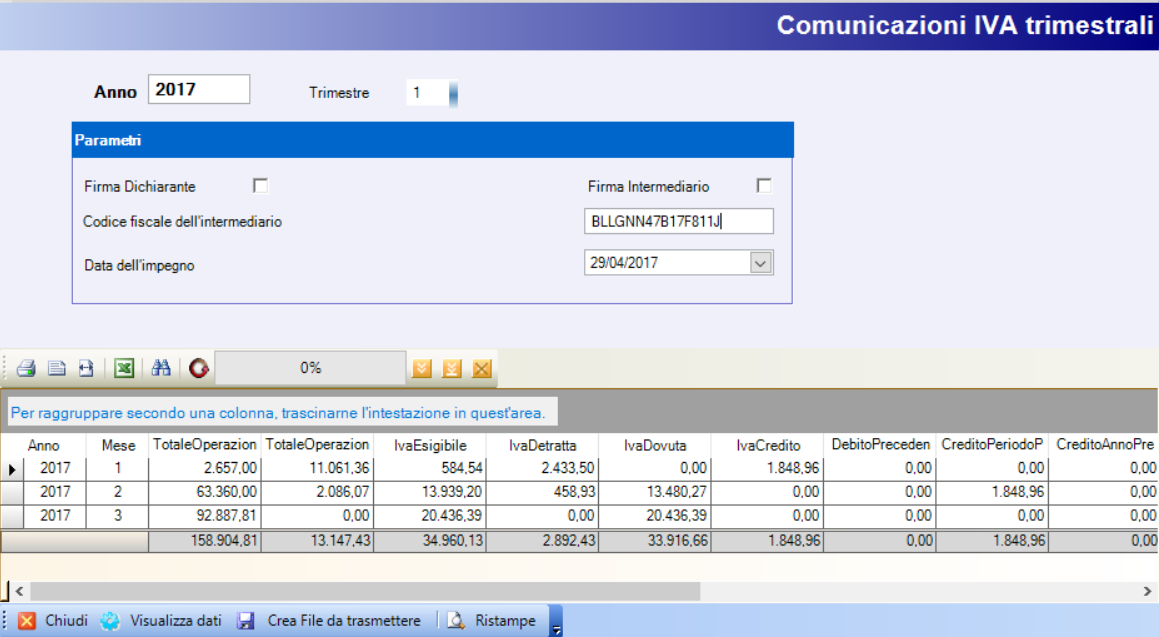

4) Stampare non in definitiva il trimestre da comunicare.

5) Richiamare a menù contabilità, Comunicazioni Trimestrali Iva, il periodo che si intente comunicare e poi procedere con “Visualizza Dati”, “Crea file da trasmettere”.

6) Controllare che dai totali visualizzati siano stati inclusi e/o esclusi gli importi desiderati confrontandoli con i totali della stampa precedentemente ottenuta tramite la stampa periodica.

7) Ultimati i controlli si potrà procedere all’invio del file alla Agenzia delle entrate oppure al proprio intemediario.

8) Stampare il modello opportunamente controllato e verificato.

Come operare nei casi in cui necessiti compensare un credito iva con altre imposte da pagare.

Facciamo un esempio affinchè l’argomento diventi più semplice da capire e da spiegare.

Supponiamo che un’azienda abbia riportato nella liquidazione iva di giugno/2017 un saldo a credito di 10.000 euro, che intenda utilizzare tale credito per compensare altre imposte e che abbia già creato ed inviato il file della liquidazione iva per il secondo trimestre. L’operatore dovrà in sequenza operare come segue:

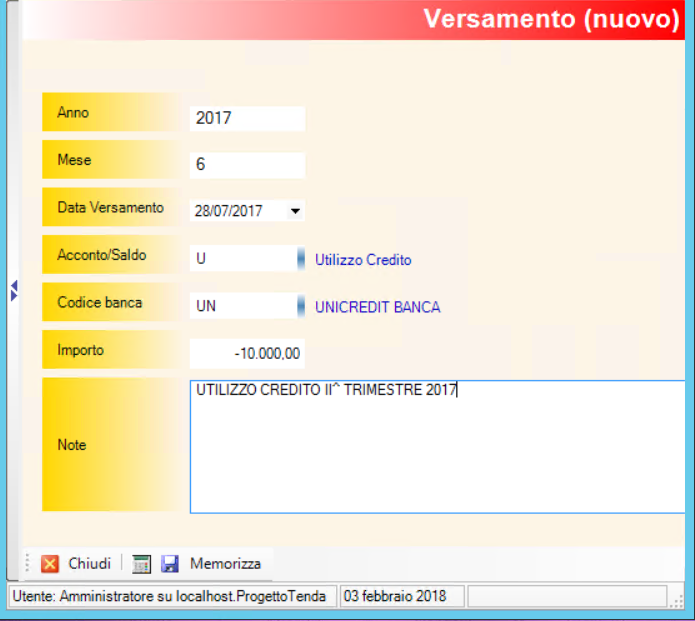

1) Richiamare il menù dei versamenti Iva ed inserire, un nuovo record che abbia:

- Anno 2017

- Mese 6 (giugno)

- Data – Inserire la data in cui è stata effettuata la richiesta

- Acconto/saldo – U Utilizzo credito

- Codice banca – La vostra banca con cui abitualmente pagate gli F24

- IMPORTO – -10.000 in negativo

- Note – Una descrizione libera

A questo punto, anche se avete già stampato ed effettuato la liquidazione Iva del mese di giugno, dovrete rifare la liquidazione di giugno più i tre mesi successivi.

Per riassumere quindi la particolarità sta nel fatto che la liquidazione del mese di giusno deve essere effettuata due volte.

La prima volta prima di inviare la liquidazione del II trimestre e la seconda volta prima di creare il file per il III trimestre.

Se la sequenza su esposta non verrà seguità, il saldo finale riporterà il credito del secondo trimestre e quindi la comunicazione trimestrale sarà errata.

Per qualsiasi ulteriore delucidazione non esitate a contattarci.

Lascia una risposta